Artículo de La Carta de la Bolsa:

La economía USA aguantará el ciclo un tiempo aunque continúa dopada y dependiente de estímulos. Las autoridades monetarias tienen que normalizar las condiciones monetarias para no generar mayores desequilibrios financieros y eventuales problemas derivados de calado mayor y también para recuperar herramientas con las que poder amortiguar el siguiente ciclo económico. Pero, como siempre, sigamos el hilo: La reforma fiscal USA contiene grandes rebajas en la factura del contribuyente corporativo que están animando las proyecciones de Wall Street sobre el comportamiento general esperado en la economía USA durante los próximos trimestres. Son proyecciones positivas, aunque sólo contenidas, que depositan grandes esperanzas en las posibilidades del consumidor. El crecimiento esperado del PIB es inferior al 3% y además condicionado, siempre bajo la premisa del empuje del consumo privado. Vean estimaciones de Morgan Stanley:

Depositar tal confianza en el consumo privado con el trasfondo actual que afronta el consumidor medio americano, con una tasa de ahorro en mínimos, salarios estancados (aunque ahora repuntando ligeramente), deuda en máximos, tipos de interés subiendo, parece un ejercicio aventurado.

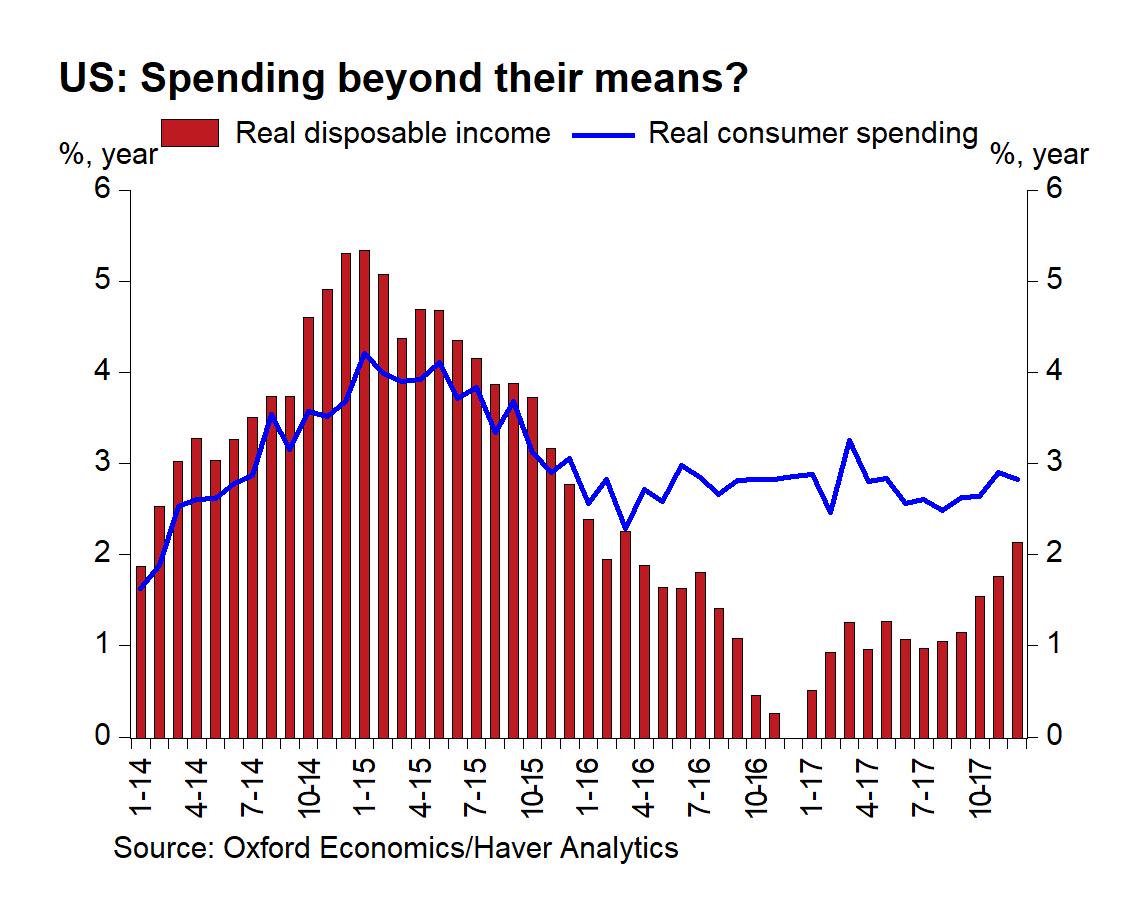

Observen la evolución del consumo real en los últimos 4 años, en comparación con la renta disponible.

La renta disponible sigue baja a pesar de que comenzó a mejorar hace un año, frente a los 3 años anteriores de caída que como muestra la serie fueron desastrosos. Sin embargo, el consumo aguantó el tipo en todo el periodo, contra deuda y contra ahorro, desestabilizando aún más las finanzas personales.

El jueves se publicaron datos actualizados de Costes Laborales Unitarios, al alza levemente, en parte debido a la ligera subida de salarios más arriba comentada.

COSTES LABORALES UNITARIOS ,USA.

La deuda alcanza niveles máximos, habiendo sido adquirida y acumulada a tipos mínimos, la tendencia desfavorable de los tipos de interés tendrá su impacto.

Además de que la FED y el mercado estiman otras 3 subidas de los tipos oficiales -FED FUNDS- para este año, los tipos largos han emprendido una tendencia bajista en precio, alcista en rentabilidad, que encarecerá el coste de esas deudas.

El ex presidente de la FED, reconoció el jueves en Bloomberg televisión que el mercado de renta fija está en una burbuja y terminará siendo un asunto crítico: “The bond market bubble will eventually be the critical issue,”

Un asunto crítico e inquietante para los mercados financieros, pero también para la política monetaria y para una economía tan endeudada (gobierno, empresas y consumidores) y dependiente del crédito. En la medida que los tipos suben, todos los agentes tenderán a pagar más intereses, detrayendo fondos que de otra forma serían destinados a consumo o inversión, o a reducir deuda.

El universo de empresas zombi, las que a duras penas consiguen rentabilidad superior a su coste de capital, ha comenzado el “zombi walk down” y está abocado a un proceso de limpieza inevitable.

En este sector de empresas especialmente sensibles a subidas de tipos de interés y que ha emitido deuda en formato Bono Basura como nunca antes se convierte en especialmente interesante para apostar a lo seguro.

Fuerte subida de la rentabilidad, fuerte caída de precios, que venimos tiempo anticipando y tratamos de aprovechar mediante sencilla estrategia (recomendada a suscriptores). El riesgo máximo está limitado a menos de un 1%.

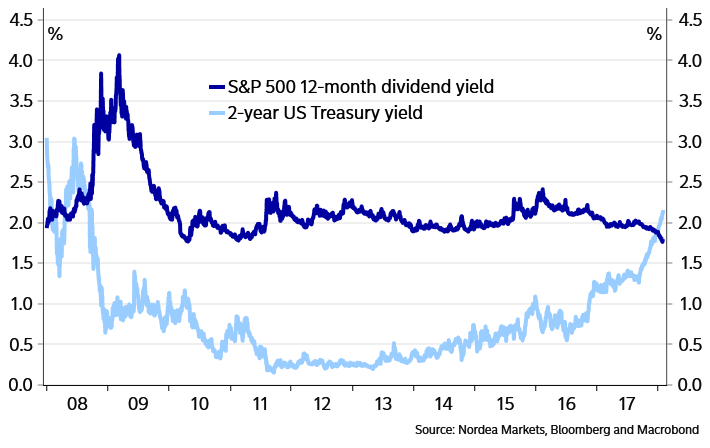

Las subidas de tipos afectarán también a los mercados de renta variable y sus valoraciones. De momento, la rentabilidad de la deuda USA es ya superior a la rentabilidad por dividendo del SP500. Vean comparativa de rentabilidades del S&P500 y el bono USA a dos años.

Según estudios de Credit Suisse, las valoraciones alcanzarán su punto de inflexión en el momento en que la rentabilidad del Bono USA a 10 años supere el 3.5%. Ayer cerró en máximos

El buen comportamiento del empleo USA, según modelos oficiales de cálculo, ha conducido la tasa de paro a zona de mínimos históricos y se sitúa bajo el umbral de la FED, misión cumplida. Ahora sólo faltaría que la inflación también supere su umbral del 2%, para que la FED pueda continuar normalizando sin riesgo.

El post del lunes será de interés especial, explicaremos el comportamiento histórico y las implicaciones de una tasa de paro tan baja en clave de mercados, más concretamente de S&P500.

Volviendo al inicio del escrito, la economía USA aguantará el ciclo un tiempo aunque continúa dopada y dependiente de estímulos. Las autoridades monetarias tienen que normalizar las condiciones monetarias para no generar mayores desequilibrios financieros y eventuales problemas derivados de calado mayor y también para recuperar herramientas con las que poder amortiguar el siguiente ciclo económico.

A sabiendas de que la economía quedará en estado muy frágil sin la FED soplando a favor, el gobierno abre la vía de estímulos fiscales para mantener en lo posible la expansión económica.

En cualquier caso, el impacto de la reforma fiscal será temporal y, sin embargo, será difícil que la expansión del PIB continúe mientras la productividad se comporta tan débil como viene demostrando desde 2006, junto con la también baja participación de la fuerza laboral.

Los inversores continúan embelesados con los mercados de acciones y acostumbrados a rentabilidades suculentas de los últimos meses, proyectan un futuro impecable esperando alzas de SP500 para los próximos 12 meses en una proporción record:

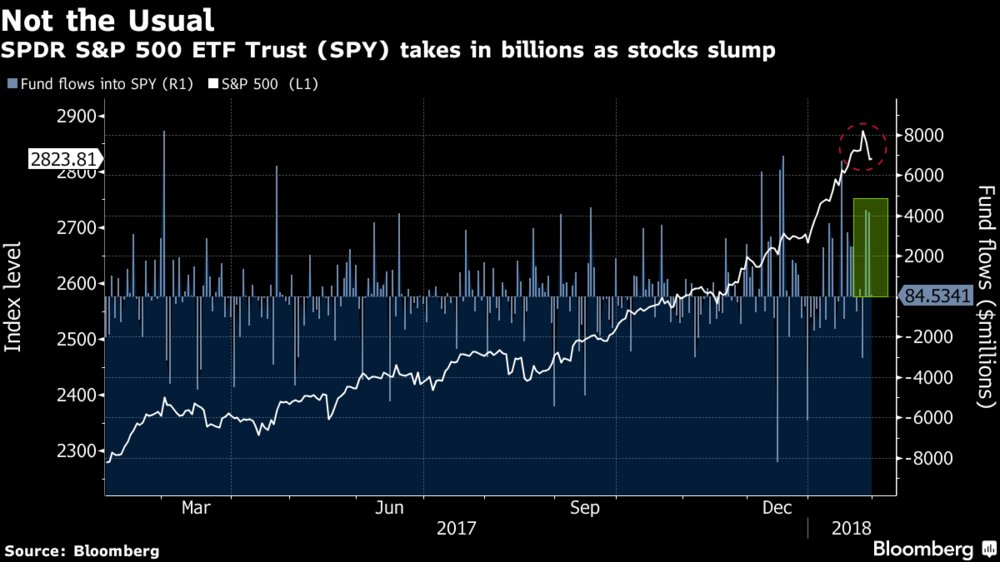

La euforia está induciendo a los inversores a comprar renta variable incluso en las jornadas de caídas. La mentalidad “buy the dip” es tozuda pero terminará haciendo mucho daño a los inversores como siempre ha sucedido posteriormente a extremos de sentimiento, valoraciones y técnicos como los actuales.

No hay comentarios:

Publicar un comentario